2023中国工程机械企业汇总:业绩韧性强,潍柴领跑,10家营收超百亿

2024-05-11

2023年以来,虽然工程机械市场仍面临着下行压力,但企业的经营业绩呈现高景气之势,其营收、现金流、净利润均创新高,展现了强劲的发展韧性!

截止目前,统计的22家工程机械企业2023年度业绩整体表现良好,超5成企业实现“增收又增利”,超八成实现盈利。从中我们可窥视哪些业绩变化、海外市场亮点与趋势?

一、2023年谁收入最多,谁最赚钱?

营收排名:潍柴领跑 10家营收超百亿

从营收情况看,近6成企业营收同比实现正增长。整机企业营收排名前三甲为:徐工机械、三一重工、中联重科。

目前头部企业顺应行业趋势,持续迭代电动化研发。智能化、电动化新产品持续渗透市场,使得产品收入大幅增加。另外,多家企业的国际市场拓展成效显著,国际销售收入大幅增长,助力整体营收上涨。

净利润排名:7成正增长 经营质量提升

从净利润看,16家企业实现净利润同比正向增长,占比73%。其中,潍柴动力、中联重科、杭叉集团、中国龙工领衔增长,净利润增幅超过50%。盈利增长的主要原因系:企业持续推进国内外市场与产品结构的降本增效措施,带动盈利能力改善。此外,随着市场逐渐回归理性,企业逐步加强经营质量与风险管控。

值得注意的是,山河智能实现扭亏为盈。主要原因系:山河智能不断拓展产品型谱,产品竞争力上迈入新台阶。加之不断开拓海外新兴市场,实现了海外市场的量质齐升。

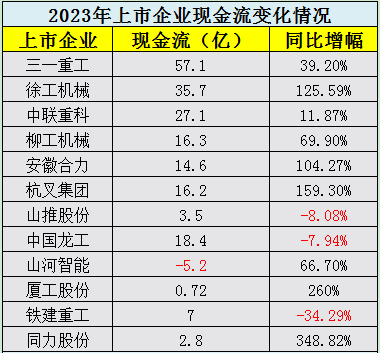

从经营质量看,绝大多数企业现金流创同期最好水平。其中,徐工机械、安徽合力、杭叉集团、同力股份企业的现金流更是实现翻番增长。

以机械工业营收和利润同比指标为标的,根据国家统计局显示,2023年机械工业实现营业收入同比增长6.8%;实现利润总额同比增长4.1%。工程机械行业多家企业不仅跑赢指标,更是实现了翻番增长,表明了行业运行指标处在较高水平。

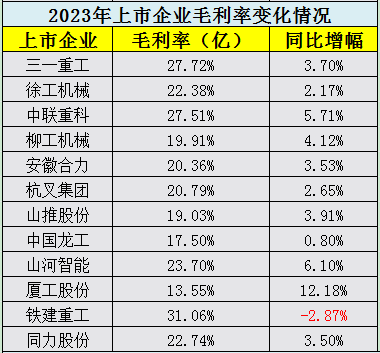

毛利率排名:超越行业水平 盈利能力强

从毛利率看,以制造业20-30%的毛利率为基准,多数企业的毛利率在20%以上,且呈现同比正增长。毛利率排名前三甲为:铁建重工、三一重工、中联重科。

值得注意的是,全行业毛利率和净利润增速优于营收增速的原因为整体盈利能力的增强:一方面,多数公司的海外销售规模增大、产品结构改善,使得毛利率稳步提升。另一方面,企业高度注重经营质量与风险管控,坚持价值销售政策,货款价值逾期率和库存水平进一步优化,净现金流较同期持续改善。

二、2023年谁的海外成绩好,成果显著?

海外安营扎寨,多数出口占比超40%

2023年以来,中国工程机械企业凭借多年发展的产品力、渠道力、成本力,在“一带一路”沿线国家等海外市场取得了较好成绩。据资料显示,2023年中国工程机械累计出口额3414亿元,同比增长15.8%。出海表现愈发强势。

而从披露的年报信息可以看出,中国企业海外销售不仅均实现大幅增长,且在多个细分领域成为主流参与者。出口及海外业务收入占比最高达40%以上,成为企业打开业绩增长的新增长极。

海外业绩

三一重工

2023年实现国际销售收入432.58亿元,同比增长18.28%;国际收入占主营业务收入比重60.48%,同比上升14.78个百分点。

三一2023年海外产品销售已覆盖180多个国家与地区,其中,挖掘机械、起重机械、混凝土机械产品海外出口均保持行业第一,市场地位稳固。

欧美海外收入增长最快:亚澳区域165亿元,增长11.10%;欧洲区域162.5亿元,增长37.97%;美洲区域75.8亿元,增长6.82%;非洲区域29.2亿元,增长2.56%。

海外业绩

徐工机械

2023年国际化收入达372.20亿元,占收入比例40.09%,同比增长33.70%,创历史新高点。

海外布局持续深化:徐工起重机械、移动式起重机、水平定向钻持续保持全球第一,桩工机械、混凝土机械稳居全球第一阵营,道路机械、随车起重机、塔式起重机保持全球第三,高空作业平台进位至全球第三,矿山露天挖运设备保持全球第五,挖掘机位居全球第六、国内第二,装载机跃升至全球第二、国内第一。此外,徐工在2023 年分别在英国、新加坡等国家成立了5 家销售子公司。

海外业绩

中联重科

2023年境外收入179.05亿元,同比增长79.2%,境外收入占比进一步提升至38.04%,创历史新高。

中联重科土方机械业务中大型挖掘机国内市场份额同比实现翻倍增长,海外销售规模同比增长超过100%。

工程起重机械成为土耳其、中亚市占率最高的品牌;建起产品保持土耳其市场第一地位。塔机也保持土耳其、印度、韩国等国家和地区市场第一。沙特、马来西亚、越南、肯尼亚等市占率迅速提升。

海外业绩

柳工机械

2023年海外营业收入114.6亿元,同比增长41.18%,占比41.65%,30多个产品线国际业务均实现快速增长,增速跑赢行业近20个百分点。

柳工路面机械海外业务持续增长、大客户订单创新高;高空机械业务海外同比增长123%;工业车辆业务海外收入增长57%,占比60%;平地机业务海外销量同比增长50%;桩工机械业务海外收入增长32%;海外配件业务收入增长69%,同样创新高。

海外业绩

山推股份

2023年海外出口收入实现58.78亿元,同比增长33.73%,占比55.77%。

山推海外挖掘机销量增长,同比增长49.40%;挖掘机、装载机实现出口新突破。

海外布局逐步深化:2023年,山推终端店、国际网站、出口配件包装等品牌形象等得到统一和提升,通过迪拜全球战略合作伙伴大会、亚太区域合作伙伴大会,增强其品牌国际化影响力。

海外业绩

山河智能

2023年海外市场营收41.07亿元,同比增长27.66%,占总营收比重约56.80%。

山河智能俄语区收入创新高,同比增长超80%;旋挖钻机在土耳其、欧洲、俄罗斯市场获得良好反馈;滑移装载机在海外开拓了新的增量赛道,同比增长138%;工程装备板块海外营收30.91亿元,同比增长24.52%。

海外布局深化:2023年新建澳大利亚子公司,升级印尼、马来西亚、越南、南非及俄罗斯等5家子公司,并新开发土耳其、越南、南美等挖掘机销售渠道。

海外业绩

中国龙工

2023年海外收入30.7亿人民币,同比增长20.1%,海外地区销售收入占比29.2%。其中,龙工挖掘机受益海外业务大幅增长,出口额同比+20.12%。

海外业绩

厦工股份

2023年海外收入3.8亿人民币,同比增长63.91%,海外地区销售收入占比46.3%。

2023年,厦工持续拓展海外渠道,积极拓宽国际产品线,实现首台纯电装载机破冰欧盟市场。

海外业绩

铁建重工

2023年海外收入6.3亿人民币,同比增长-31.73%,海外收入占比6.4%。

海外市场渗透度不断提升:在隧道掘进机领域,铁建重工成功进入泰国、南非、瑞士、哥伦比亚和哈萨克斯坦等5个国家市场;隧道装备领域,莱索托、越南和新加坡等3个国家市场实现突破;绿色建材和扣件产品也成功打入了几内亚和马拉维等2个国家市场。

海外业绩

同力股份

2023年海外销售收入9.81亿元,同比增长 68.52%,海外收入占比16.6%。

海外市场布局:2023年,同力股份在西坡生产基地成功举办了首次海外经销商大会,为海外经销商渠道开拓、实现合作共赢奠定了基础。另外,还成立了新加坡子公司并已开始运营。

三、业绩韧性强,坚守长期主义之道

2023年以来,受行业周期下行,开工率不足等因素影响,虽然国内工程机械市场经历周期性低谷,但头部企业在海外市场的高质量发展、在电动化领域的新增长动能,有效“熨平”了国内下行周期。

透过2023年国内工程机械企业业绩,虽然其中有起伏和放缓,但多数企业财报呈现稳健发展之势,实现了营收和利润的双增长,海外收入及占比创新高的成绩。展现出了中国工程机械企业在逆周期下的发展韧性和抗风险能力。

由此来看,海外需求持续增长,大规模设备更新释放国内新机需求,新能源及智能化产品技术快速迭代,也为中国工程机械企业发展打开了广阔的机遇。

坚守本心的长期主义、通过价值创新塑造新的竞争力,向电动化、国际化、多元化开拓新增量,中国工程机械企业正深刻演绎中国工程机械产业的发展新动能和新风向。

分享: